| 社会人になって30年以上働き続けて、気が付いたら50代に突入していました。 |

年金2000万問題なども話題になった時にふと自分も全然大丈夫じゃないと気が付きました。

| 年金だけでは不安だし、何か投資でもして資産を増やすべきかと悩んだ時期があります。 |

| 投資で損するのは怖い。でも、何かしなければ手遅れになる。そんな時に、私的な年金になるiDeCoを知りました。 |

| 今回の記事では、私が50代からでもiDeCoを始めようと思った3つの理由を記事にしました。 |

所得税と住民税が控除される

| 資産運用と一口に言っても色々とあります。株式投資、投資信託、不動産、FX 等。 |

| どれもリスクがつき纏います。折角、頑張って貯めた貯金を減らしたく無いという思いも当時は強かったです。出来るだけ損をしたく無いのは当たり前ですから。 iDeCoは、税金の控除が出来るという点が始めた一番の理由でした。サラリーマンは、何かと税金を取られてしまいます。事業のような、必要経費も少なく控除される項目が少ないです。 |

iDeCoの3つの税制メリット

①掛金が全額所得控除!

②運用益も非課税で再投資!

③受け取る時も大きな控除!

| 簡単なシュミレーションで自分が得する金額も分かり、やらないのは損だと判断。貯金しているよりはiDeCoって感じでした。 |

私の場合は、運用しない条件でシュミレーションして年間に約5万円近くも控除が出来ると知りました。こちらでシュミレーションしてみて下さい。

年金の足しになる

当たり前ですね(笑)個人年金ですから。

| 30数年働きましたが、年金通知便で確認した支給される予定の金額は寂しいもんです。これだけでは老後は厳しいです。 |

| 月々の足りない分を貯金から切り崩して補填するにしてもお金があるに越したことありません。 |

| まだ10年以上の猶予があり、税控除の恩恵を受けながら年金の足しにしようと思いました。 |

| iDeCoには、60歳まで引き出せないデメリットがありますが、私的にはそれはメリットでした。強制的に貯める事が出来ると前向きに捉える事が出来ました。 |

運用しなくてもよい銘柄があったから

| 投資のリスクを嫌ってた事もあり、運用タイプを選ばずに元本保証の銘柄を選びました。正直、運用する銘柄を見てもどれが良いのかまったく分かりませんでした。 |

これで貯金するよりもお得で強制的に貯まると思っていました…

| 今、考えれば当たり前ですが、手数料というものが存在します。これが計算外でした。 |

| 運用してなくても管理するには手数料が掛かり、その分だけは負担があるという事です。 |

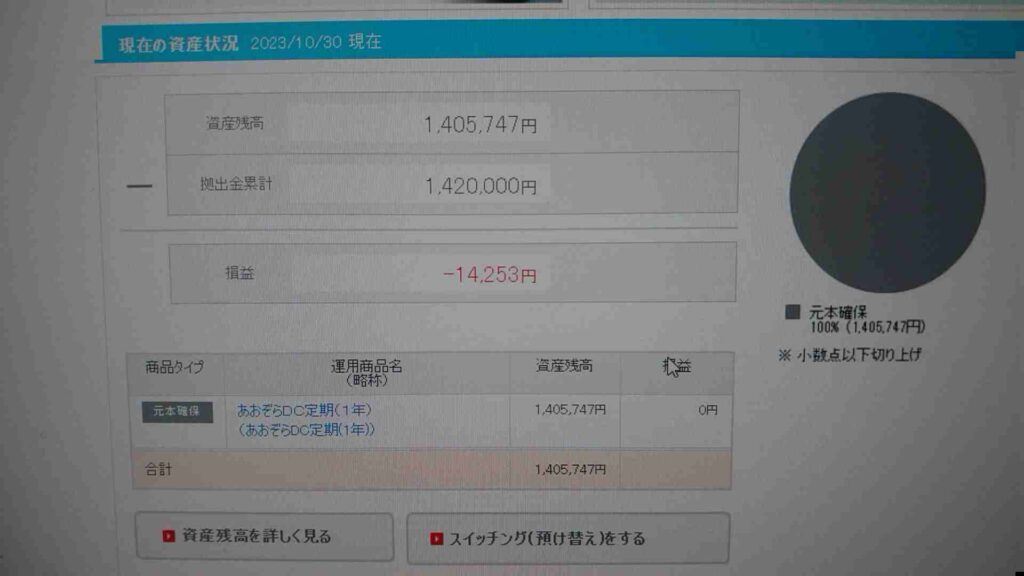

| 丁度1年前に資産状況を確認してみてビックリ!運用実績はマイナスでした。3万円近くはあったと思います。 |

最新は、-14,253円です。何故か?マイナスが減ってます。損益は、マイナスですが税控除を含めると損はしていないと思います。

まとめ

50代からでも私がiDeCoを始めた3つの理由は、

①所得税と住民税が控除される

②年金の足しになる

③運用しなくてもよい銘柄があったから

でした。

マネックス証券の【50代の加入メリットと注意点】という記事が分かり易かったので添付しておきます。

まもなく、新NISAも始まります。何か資産運用をやらないと円安やインフレで現金の価値は目減りしていきます。

投資が怖いのは、その通りだと思います。なるべくリスクは取りたく無いなら、税控除があるiDeCoはお薦めします。

因みに、去年からインデックス投資と配当金投資を始めて慣れてきた事もあって、銘柄を変更する事にしました。

只今、SBI証券でプラン変更を申請中です。無事に変更されれば、運用タイプで再挑戦するつもりです。

iDeCo以外にも国が行っている制度でお得な”ふるさと納税”もお薦めします。こちらもいずれ記事にしたいと思います。

コメント